Egon von Greyerz: »Eric, es gibt so viele Menschen, die über die Gold-Performance und die Tatsache besorgt sind, dass der Preis nach vier Jahren der Korrektur immer noch so weit vom Allzeithoch entfernt ist. Der Fehler, den die meisten Menschen machen, ist Gold in US-Dollars zu messen.

Wir erleben aktuell eine sehr temporäre Stärke beim Dollar. Der US$ ist aber eine schwache Währung in einer fehlgeleiteten Volkswirtschaft. Schauen Sie sich den Dollar nur im Vergleich zum Schweizer Franken an. Seit 1970 hat der Dollar 77 % gegen den Franken verloren. So etwas kann mal wohl kaum als Dollar-Stärke bezeichnen.

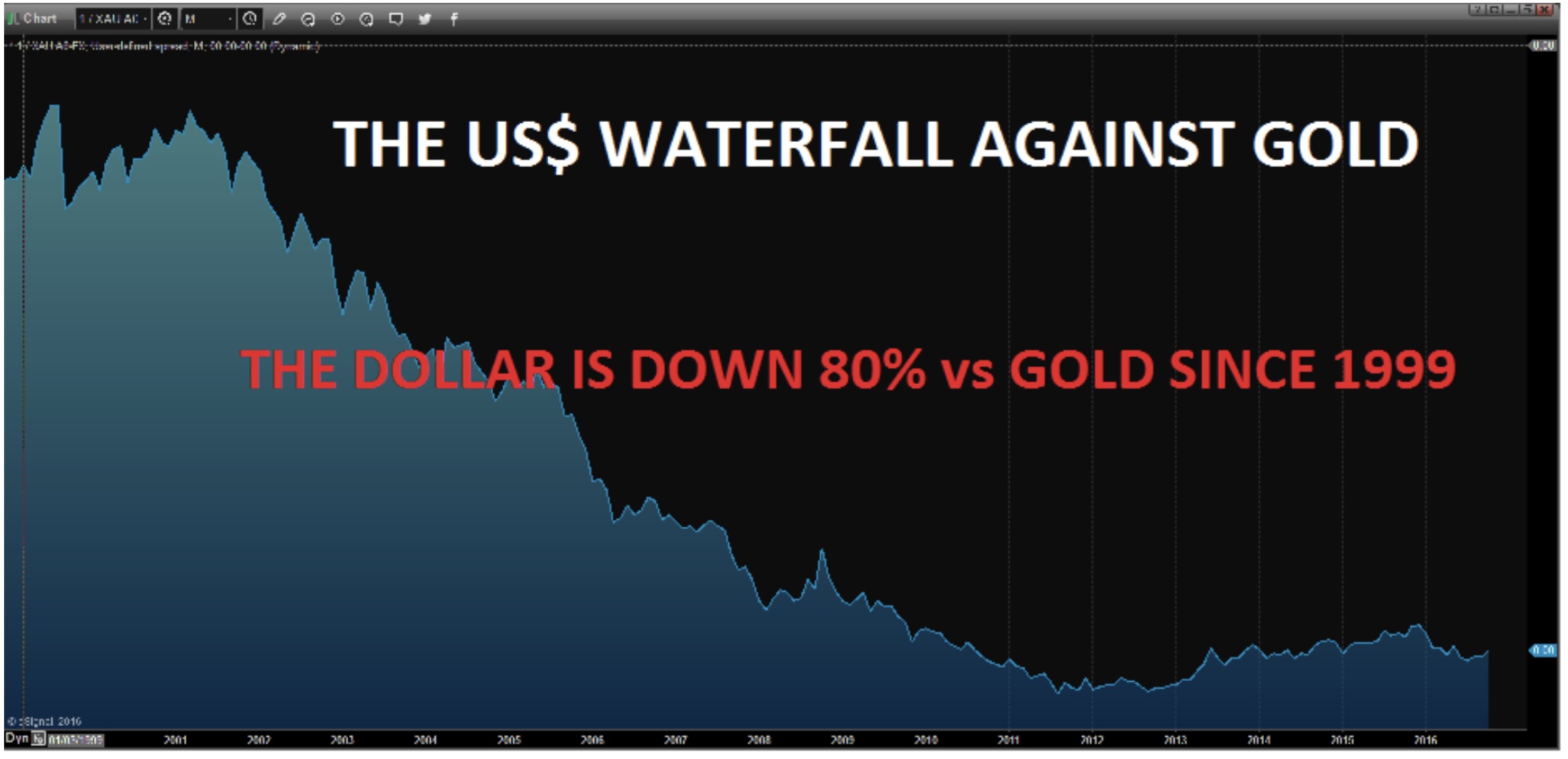

Wenn wir den Dollar in echtem Geld messen, also Gold, dann hat der alles andere als mächtige Dollar in diesem Jahrhundert 80 % verloren.

Von einem starken Dollar zu reden ist also total lachhaft. Der Dollar befindet sich in einem langfristigen Abwärtstrend, welcher so lange anhalten wird, bis er bei Null steht. Die temporäre Dollar-Stärke erweckt den Anschein, dass Gold derzeit schwach sei. Aber wir müssen bedenken, dass Gold in der jeweiligen Heimwährung gemessen werden sollte und nicht allein in Dollar. Es ist reine Faulheit, dass Nicht-Amerikaner Gold in Dollars bewerten. Die internationalen Medien machen es nicht einfacher, da sie ebenfalls stets den Dollarpreis nennen.

Die US-Bevölkerung stellt weniger als 5 % der Weltbevölkerung und die meisten der verbleibenden 6,7 Milliarden Menschen stehen in keinerlei Verbindung zum US-Dollar. Wenn wir stattdessen das BIP als Maßstab hernehmen, dann repräsentieren die USA 25 % des globalen BIP, was aber immer noch 3/4 des globalen BIP übriglässt, welches nicht auf Dollars basiert. Mein Punkt ist, dass Gold in Dollar nur für eine Minderheit auf der Welt relevant ist und der Rest von uns sollte Gold in seiner Heimwährung messen.

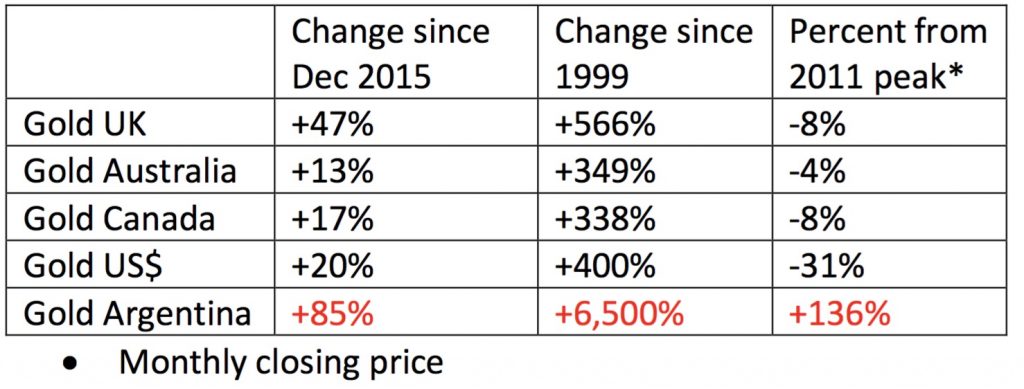

Lassen Sie uns Gold zum Beispiel einmal in Britischen Pfund betrachten. Jeder Brite der sein Geld seit Dezember 2015 in Gold gehalten hat, hat in den vergangenen zehn Monaten überwältigende 47 % gewonnen. Hätte er sein Geld stattdessen im britischen Aktienmarkt, hätte er nur 13 % zugelegt – also nur 1/4 dessen, was er mit Gold gewonnen hat.

Der Goldchart in Britischen Pfund ist ein exzellentes Beispiel für die Vermögensschutzfunktion von Gold. Wenn eine Währung schwächer wird, dann erkennen die meisten Investoren nicht, welchen realen Wert es sie kostet. Anders als die meisten Regierungen sagt Gold stets die Wahrheit und diese Wahrheit lautet für die Briten, dass ihre Währung gemessen in Gold in den vergangenen 10 Monaten enorme 1/3 ihres Wertes verloren hat.

Aber nicht nur die Gold-Performance in Pfund im laufenden Jahr ist signifikant. Seit 1999 ist Gold in Britischen Pfund um das 6,6-fache gestiegen. Das bedeutet, dass das Pfund gemessen in Gold 85 % seiner Kaufkraft verloren hat. Im selben Zeitraum hat sich der FTSE100 nirgendwo hinbewegt, denn er steht heute auf demselben Niveau wie 1999.

Folglich machen sich Investoren am britischen Aktienmarkt etwas vor, wenn sie glauben, dass sie in einem Markt, der sich seit 17 Jahren seitwärts bewegt, ihr Kapital wertstabil gehalten haben. In echtem Geld – Gold – hätten sie fast den siebenfachen Wert ihren Investment daraus machen können. Und da die meisten Investoren auf der Welt den Goldpreis nur in Dollar sehen, glauben sie, dass Gold weit von seinen Höchstständen 2011 entfernt sei. Wenn man sich Gold jedoch beispielsweise in Pfund vor Augen führt, steht es nur 8 % unter dem September-Hoch von 2011.

Nur wenige Investoren in Großbritannien, dazu gehören auch institutionelle Investoren, erkennen, dass wenn sie ihre Gelder die vergangenen 17 Jahre in echtem Geld – Gold – gehalten hätten, sie alle anderen Anlageklassen mit großem Abstand hinter sich gelassen hätten. Dieser Trend wird noch viele Jahre anhalten, in denen Anlageblasen bei Aktien, Bonds und Immobilien gegen Gold weitere 50 bis 90 % verlieren werden.

Gold macht sich aber nicht nur in Britischen Pfund sehr gut. In vielen anderen Währungen steht Gold nahe des Hochs von 2011. In australischen und kanadischen Dollar beispielsweise, sind es nur 4, resp. 8 % bis zum Hoch.

Der Anstieg des Dollars zeichnet ein falsches Bild der Gold-Performance seit 2011, da Gold 31 % unter dem seinerzeitigen Hoch steht. Aber dies ist eine sehr temporäre Situation und sie wird sich bereinigen, wenn der Dollar zu fallen beginnt. Es ist möglich, dass wir trotzdem noch eine Weile lang einen starken Dollar erleben, aber die Weltreservewährung wird sich letztlich der Abwärtsspirale anschließen.

In der Tabelle ist auch erkennbar, was in den kommenden Jahren mit Gold in allen aufgezeigten Währungen geschehen wird. In argentinischen Peso ist es in den letzten 14 Jahren um 6.500 % gestiegen. Das passiert, wenn Regierungen die Wirtschaft fehlleiten und Geld drucken, um über die Runden zu kommen. Ich erwarte, dass wir in den nächsten fünf Jahren ähnliche Prozentzahlen beim Dollar, dem Pfund, dem Euro und den meisten anderen Währungen erleben werden.

Der Kampf zwischen Deflation und Inflation geht weiter. Trotz massivem Gelddruckens und massiver Schuldenaufnahme in Ländern wie Japan, China, in der EU und in den USA, zeigen sich kaum Anzeichen einer konventionellen Inflation. Die offiziellen Zahlen zeigen in den meisten Ländern, dass Inflation inexistent ist. Die Tatsache, dass wir bei Aktien, Bonds und Immobilien unglaubliche Anlageinflation haben, wird von diesen Zahlen nicht berücksichtigt. Der Großteil des gedruckten Geldes hat die Anlagepreise auf Niveaus getrieben, welche eine kleine Minderheit unglaublich reich gemacht hat – auf Kosten der Massen, welche in massiven Schulden gelandet sind, sowohl im Privaten, als auch im öffentlichen Bereich.

Da sich das europäische Finanzsystem am Rande des Zusammenbruchs befindet, stehen die Zentralbanken bereit, um die Druckerpressen anzuwerfen. Diese Zentralbanken sind sich vollkommen darüber im Klaren, dass eine ausgedehnte deflationäre Periode das Ende vieler großer europäischer Banken und auch des globalen Finanzsystems bedeuten würde. Wir stehen jetzt an dem Punkt, an dem eine deflationäre Implosion jederzeit passieren kann. Auslöser könnte ein Kollaps der Deutschen Bank oder einer großen italienischen oder spanischen Bank sein. Die europäischen Regierungen werden dies nicht zulassen und folglich steht eine umfassende europäische und globale Geldschöpfung vor der Tür.

Eric, meine Ansicht hat sich seit 20 Jahren nicht verändert. Ich glaube, wir werden in den nächsten paar Jahren eine unlimitierte Geldschöpfung erleben, welche zu einer Hyperinflation führt und im Anschluss werden wir wahrscheinlich eine deflationäre Implosion erleben. Falls ich jedoch falsch liege und es gleich zu einer ernsten Deflation kommt, dann wird das Weltfinanzsystem dies nicht überleben. In diesem Fall wird Gold zum einzig verfügbaren Geld und entsprechend extrem wertvoll. Physisches Gold ist also der beste Schutz, sowohl gegen Inflation, als auch gegen Deflation.«

Egon von Greyerz im Gespräch mit Eric King von King World News,

Egon von Greyerz im Gespräch mit Eric King von King World News,

veröffentlicht am 16.10.2016

***