Die EU bekommt die Arbeitslosigkeit nicht in den Griff und will mit Konjunktur-Programmen die Wirtschaft ankurbeln. Zu diesem Zweck soll Geld in die Realwirtschaft gepumpt werden. Damit öffnen sich auch die Schleusen für eine Inflation: Denn eigentlich wollte die EZB die gigantische Liquidität zurückrufen, die sie in die Märkte gepumpt hat. Doch der Druck der Straße ist zu groß für einen geordneten Rückzug.

Bereits zu Beginn der Schuldenkrise erhöhten die USA die Geldmenge um über 100 Prozent. Die Euroländer um rund…

Fehler, Gruppe existiert nicht! Überprüfen Sie Ihre Syntax! (ID: 3)

30 Prozent. Und noch immer druckt die EZB neues Geld. Die Billionen-Tsunamiwelle wird irgendwann auf dem Strand aufschlagen – mit verheerenden Folgen für Sparer und Unternehmen.

Als „Inflation“ bezeichnet man einen anhaltenden Anstieg des allgemeinen Preisniveaus. Druckt eine Notenbank bei gleichbleibender Gütermenge mehr Banknoten, entwertet sie das Geld und leistet einer Inflation Vorschub.

Von der Inflation zur Hyperinflation

„Hyperinflation“ bedeutet „hohe Inflation“, man könnte auch „unkontrollierte“ Inflation sagen, bei der das Preisniveau sehr schnell steigt. Da es aber keine allgemein akzeptierte Definition gibt, spricht man im Allgemeinen von einer Hyperinflation, wenn die monatliche Inflationsrate 50 Prozent (das entspricht einer jährlichen Rate von etwa 13.000 Prozent) beträgt. Viele Hyperinflationen enden in einer Währungsreform.

In den 1920er und 1940er Jahren gab es insgesamt sieben Hyperinflationen: Österreich (1921), Russland (1921), Deutschland (1922/1923), Polen (1923), Ungarn (1923), Griechenland (1943) und Ungarn (1945). Je nach Land betrugen die monatlichen Inflationsraten zwischen 47 Prozent und 19.800 Prozent.

Doch Hyperinflationen sind kein „Relikt“ aus der Vorkriegszeit. Seit 1945 gab es allein im europäischen Raum vier weitere Hyperinflationen. In Polen (1989), in Bosnien und Herzegowina (1990), in Russland (1992) und in Georgien (1992).

Dabei fielen Gemeinsamkeiten auf: Alle Hyperinflationen dauerten nur etwa ein Jahr. Die monatlichen Inflationsraten betrugen 50 Prozent oder mehr. Es kam zu dramatischen Preisanstiegen und einem hohen monatlichen Geldmengenwachstum.

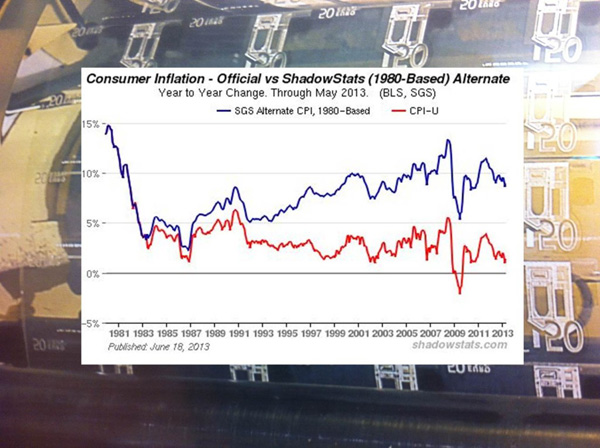

(Grafik: Die tatsächliche Inflation liegt heute schon weltweit über der offiziellen Rate. Wenn nun noch mehr Geld in den Markt gelangt, könnte sich die Entwicklung be-schleunigen)

Ursachen

Eine Hyperinflation liegt in der dramatischen Zunahme der nominalen Geldmenge be-gründet. Das Geldmengenwachstum ist hoch, weil das Budgetdefizit zu groß ist. Das Budgetdefizit wiederum ist groß, weil die Volkswirtschaft mit „Schocks“ zu kämpfen hat, die es der Regierung unmöglich machen, ihre Ausgaben auf anderem Wege als durch Gelddrucken zu finanzieren.

Diese „Schocks“ können Börsen- und Wirtschaftscrashs sowie große soziale Probleme sein. Aber auch Kriege, Revolutionen, Reparationszahlungen und Wiederaufbau. Das alles nimmt dem Staat die Möglichkeit Steuern zu erheben. So ist er gezwungen immer mehr Geld zu drucken, um seine Schulden zu tilgen und seine Ausgaben zu finanzieren.

Auswirkungen

Eine Hyperinflation hat dramatische Auswirkungen auf die Bevölkerung und die Unter-nehmen. Löhne und Gehälter werden häufiger ausbezahlt. Preise verlieren an Aussage-kraft, da sie sich häufig verändern, manchmal sogar mehrmals täglich. Die Menschen stürmen die Geschäfte, um schnell Waren zu kaufen, bevor das Geld wieder an Wert verliert. Die Schwankungen der Inflationsrate werden immer größer.

Das Transaktionssystem der Banken (Abhebungen, Einzahlungen, Konteneinrichtungen, Kontenauflösungen und Kreditvergaben) funktioniert nur noch schleppend. Kredit-vergabe und Kreditaufnahme kommen allmählich zum Erliegen.

Unternehmerische und staatliche Investitionen gehen zurück. Die Produktion sinkt. Die Arbeitslosigkeit steigt dramatisch. Die sozialen Sicherungssysteme stehen vor dem Kollaps. Soziale Unruhen drohen.

Genau das waren auch die Auswirkungen der verheerenden Hyperinflation von 1923. Der Wert der gesamten im Deutschen Reich zirkulierenden Währung belief sich im Jahr 1914 auf fünf Milliarden Mark. Nur zehn Jahre später, im Oktober 1923, reichten sechs Milliarden Mark nicht einmal mehr aus, um sich in Berlin einen Laib Brot zu kaufen. Am Ende der Hyperinflation betrug der Wert der Reichsmark nur noch ein Billionstel ihres Wertes aus dem Jahr 1914.

Über Nacht verloren die Menschen ihre gesamten Ersparnisse und Rücklagen. Größter Profiteur war der Staat. Seine Kriegsschulden in Höhe von 154 Milliarden Mark waren am Ende der Hyperinflation, als die neue Rentenmark eingeführt wurde, nur noch ganze 15,4 Pfennige wert.

Vorläufer einer Hyperinflation ist immer eine Inflation. Zwar sind die Inflationsquoten aktuell ziemlich moderat, aber das Inflationsrisiko ist dennoch stark gestiegen. Je mehr Staatsanleihen die Europäische Zentralbank erwirbt, desto größer wird die Geldmenge. Die EZB hält Staatsanleihen von Euro-Krisenländern in Höhe von mehr als 200 Milliarden Euro in ihren Büchern. Die Folge: Die Geldmenge ist um 11,4 Prozent gewachsen. Bereits zu Beginn der Schuldenkrise erhöhten die USA die Geldmenge um über 100 Prozent und die Euroländer um rund 30 Prozent.

Aber das ist noch nicht alles. Auch die Bilanzsumme der Europäischen Zentralbank hat sich seit 2007 verdreifacht. Zudem hat sich die Summe aus Bargeld und Einlagen auf fast zwei Billionen Euro verdoppelt. Natürlich kommt es den Südländern sehr gelegen, dass die EZB mehr frisches Geld in Umlauf bringt. So werden ihre Staatsschulden per Inflation entwertet. Der Kernauftrag der Europäischen EZB, die Preisstabilität zu halten, ist damit aber ein für allemal passé.

Wie schon erwähnt, entsteht Inflation, wenn die Geldmenge schneller wächst als die Gütermenge. Die Nachfrage treibt dann die Preise. Auch hohe Lohnabschlüsse tragen zur Inflationsdynamik bei. Den Unternehmen bleibt aufgrund der geringen Gewinnmargen dann nämlich nichts anderes mehr übrig, als die höheren Kosten auf ihre Verkaufspreise zu schlagen.

All diese Faktoren sind in der EU und auch in Deutschland gegeben. Dennoch liegt die Teuerungsrate im Rahmen. So jedenfalls wird das von Politikern, Ökonomen und Medien suggeriert. Aber das täuscht. Denn der Norden der Euro-Zone ist gegenüber den Süd-ländern um rund 20 Prozent unterbewertet. Über fünf Jahre hinweg macht das einen Inflationsunterschied von immerhin vier Prozent aus. Das Vermögen der Deutschen wird also stärker entwertet als in den meisten anderen Euroländern.

Trotzdem ist von einer hohen Inflation noch nichts zu spüren. Der Grund dafür ist einfach: Das Zuviel an Geld hängt bei den Geschäftsbanken fest. Besonders schlimm ist es in den EU-Südländern. Da die Notenbanken den Geschäftsbanken unbegrenzt Geld ver-leihen, haben die zwischenzeitlich 1,2 Billionen Euro angehäuft.

In der Theorie können die Geschäftsbanken mehr als das Hundertfache ihrer Guthaben als Kredite vergeben. Tatsächlich aber beträgt die Quote in der Europäischen Union nur das Sechsfache. Aktuell kommt das Zuviel an Geld nicht in der Realwirtschaft an. Aber es ist nur eine Frage der Zeit, bis die Geldmengenblase platzt.

Das Dilemma der EZB

Immer mehr EU-Staaten wollen sich dem vermeintlichen Spardiktat der „Deutschen“ nicht mehr unterwerfen. Das Ende der eisernen Sparpolitik wird ausgerufen. Gerade in den Krisenländern haben die Regierungen Angst vor Aufruhr und Unruhen. Deshalb werden eilig Sozial-, Arbeitsbeschaffungs- und Konjunkturprogramme aufgestellt. Dadurch sollen die wütenden Menschen wieder Geld in die Hand bekommen und ruhig gestellt werden.

Das „Zuviel“ an Geld findet so langsam seinen Weg in die Realwirtschaft. Wenn die Menschen mehr konsumieren wird die Inflation bald wieder antraben.

Die EZB steckt in der Zwickmühle. Zieht sie das überzählige Geld zu schnell ab, ist das Risiko von Bankencrashs hoch. Belässt sie die Liquiditätsmengen im System, be-schleunigt sich der Geldumlauf.

Ein hypothetisches Beispiel soll dies verdeutlichen: Angenommen die monatliche Inflationsrate beträgt 100 Prozent. Das Bargeld verliert dadurch die Hälfte seines realen Wertes, weil die Güter einen Monat später doppelt soviel kosten. Wenn das Geld immer wertloser wird, versucht natürlich jeder, noch etwas Werthaltiges zu bekommen. Die Spirale dreht sich immer schneller. Die Preissteigerungsrate kann sich so schnell zu einer galoppierenden und schließlich zu einer Hyperinflation ausweiten.

Wie man sich vor einer Hyperinflation schützen kann

Es ist also wichtig, sich auf diesen finanziellen „Super-GAU“ jetzt schon vorzubereiten. Dafür gibt es verschiedene Möglichkeiten. Etwa das Lagern von Tauschgütern, mit denen man später Nahrungsmittel und medizinische Produkte erwerben kann.

Ebenso sollte man einen Teil seines Euro-Vermögens ich Sachwerte umtauschen. Dazu gehören Gold- und Silbermünzen in kleinen Stückelungen. Raus aus Versicherungen, Bausparverträgen, Staatsanleihen und Geldanlagen. Im Falle einer Hyperinflation sind sie nichts mehr wert. Wertsachen sind in einem eigenen Tresor besser aufgehoben, als auf der Bank.

Eine eigene, abbezahlte Immobilie (Achtung: In der BRD gibt es kein Eigentum, sondern nur Besitz!) schützt vor Wohnungsverlust. Eine autarke Strom- und Wasserversorgung sowie das Horten von Vorräten helfen vor staatlichen Repressionen und machen unabhängig.

Quellen: PRAVDA-TV/Deutsche-Mittelstands-Nachrichten vom 07.07.2013